Por Lívia Coda*

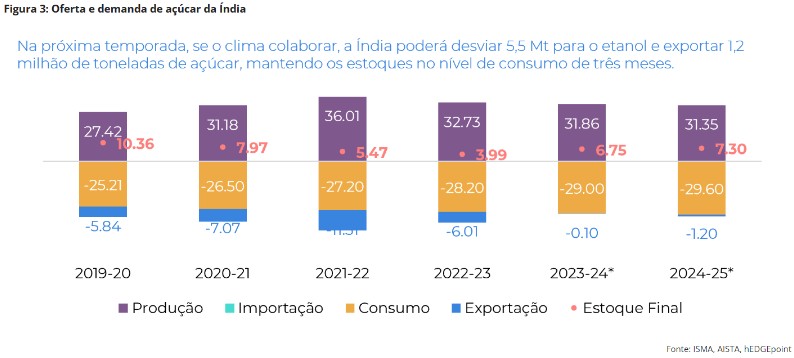

Os preços do açúcar no mercado global sofreram correções depois que o pedido da Associação Indiana de Usinas de Açúcar (Isma) de permissão de cota de exportação se tornou público, em 2 de abril. A entidade afirmou que a produção de açúcar da Índia em 2023/24 será maior do que o previsto.

Considerando a produção bruta, espera-se agora que o país atinja 34 milhões de toneladas e, após 2 milhões de toneladas serem desviadas para o etanol – uma expectativa marginalmente maior do que a anterior, de 1,7 milhões de toneladas permitida pelo governo – o país ainda conseguiria atingir 32 milhões de toneladas do adoçante.

Esse volume é surpreendentemente alto em comparação com a estimativa inicial, que estava mais próxima de 29 milhões de toneladas. A Isma ainda destacou que os estoques do país podem atingir 9 milhões de toneladas até 30 de setembro de 2024.

Contrariando os rumores de uma área menor, a associação afirma que o aumento do preço justo e remuneratório para a cana em 2024/25 incentivará o seu cultivo, garantindo um ano de recuperação. Como resultado, tendo perspectivas positivas para 2024/25 e estoques mais altos previstos para 2023/24, a Isma solicitou a permissão de exportações de 1 milhões de toneladas ainda em 2023/24.

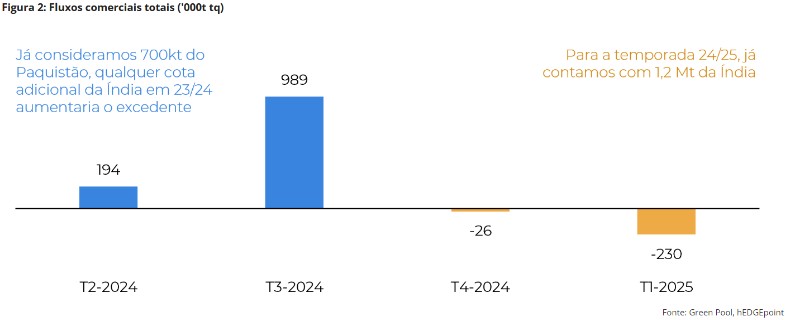

A perspectiva da Isma foi endossada pela Associação das Usinas de Açúcar do Paquistão, que defendeu a concessão de cotas de exportação pelo governo do país. Afirmando que o Paquistão teria um excedente de pelo menos 1,5 milhões de toneladas, devido à produção anual recorde e consistente de açúcar, a associação destacou que o aumento da disponibilidade do adoçante reduziu as margens das usinas, tornando difícil compensar adequadamente os produtores de cana.

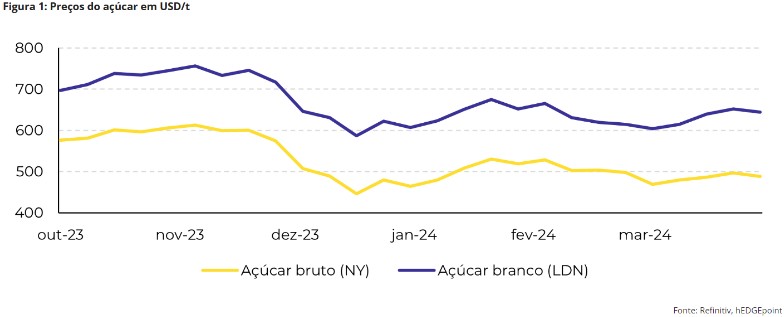

Os preços do açúcar bruto reagiram logo após essas solicitações se tornarem públicas, corrigindo o nível de 22,7 centavos de dólar por libra-peso. No entanto, não houve um colapso, pois ambos os pedidos foram feitos e o governo ainda não respondeu.

É claro que a permissão de ambas as cotas dentro do período da safra 2023/24 representaria uma perspectiva extremamente baixista, especialmente para o contrato de julho, pois isso significaria acrescentar 1,7 milhões de toneladas diretamente aos fluxos comerciais. Mas precisamos ter em mente que há mais em jogo.

Na Índia, permitir as exportações significaria uma reversão dos esforços do governo para garantir o fornecimento e estabilizar a escalada dos preços domésticos, incluindo um retrocesso no programa de etanol. Em dezembro de 2023, o governo proibiu o desvio de açúcar para a produção de etanol, permitindo apenas uma cota de 1,7 milhões de toneladas, juntamente com a proibição das exportações de açúcar.

Assim, pode-se imaginar que o governo esteja mais inclinado a aumentar o desvio para o etanol, retomando o programa, do que permitir qualquer exportação nesta safra. No entanto, o fato de já ter permitido a exportação de 64,5 mil toneladas para as Maldivas na última sexta-feira deixou o mercado ainda mais cauteloso e ansioso pela resposta do governo quanto ao restante da quota, dando mais força à tendência de baixa.

Até o momento, a carta pode ser vista como uma confirmação de que, com o clima mais próximo da média, podemos esperar que a Índia volte a ser exportadora em 2024/25.

A permissão de 750 mil toneladas de exportações pelo governo do Paquistão ainda parece mais viável no curto prazo do que 1 milhões de toneladas pela Índia. Esperávamos que o país exportasse cerca de 600 mil toneladas de açúcar em 2023/24.

Qualquer volume adicional aliviaria ainda mais os fluxos comerciais de açúcar branco, permitindo uma correção mais profunda e alguma baixa em relação ao prêmio branco, uma vez que a safra 2024/25 do Centro-Sul brasileiro deve começar em abril.

Enquanto isso, as chuvas nas regiões brasileiras de cana excederam os níveis médios nas últimas semanas. O volume registrado é benéfico para o crescimento da cana do meio e fim de safra. Consequentemente, mantemos uma estimativa conservadora de mais de 605 milhões de toneladas de disponibilidade de matéria-prima.

Embora as recentes chuvas do final de março e abril sejam insuficientes para recuperar totalmente os danos causados pela seca entre dezembro e fevereiro, elas oferecem otimismo e apontam para uma perspectiva mais baixista de preços.

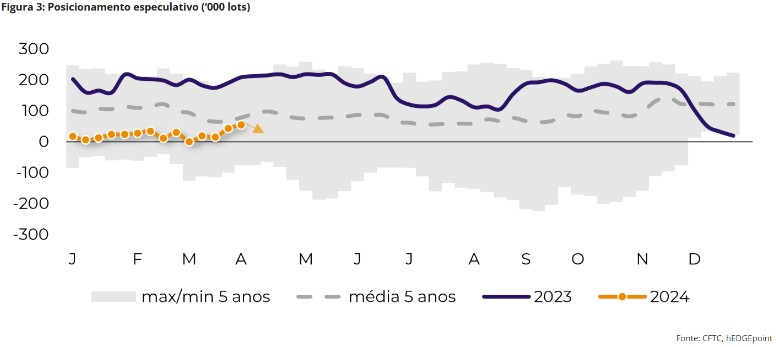

Combinando esse último fator com a crescente disponibilidade no Hemisfério Norte, os preços do açúcar não têm motivo para se recuperar. Os fundos podem se conter por mais algum tempo enquanto tentam descobrir se o clima será de fato tão favorável quanto o esperado atualmente.

Uma faixa justa seria entre 20,5 e 23 centavos de dólar por libra-peso, com o entendimento de que uma queda abaixo de 20,5 centavos de dólar por libra-peso poderia estimular a compra chinesa. O mercado não parece estar passando por um aperto significativo no momento, mas por um pequeno conforto que deve aumentar no futuro.

*Coordenadora de inteligência de mercado na hEDGEpoint Global Markets.

Fonte: Nova Cana