Por Lívea Coda*

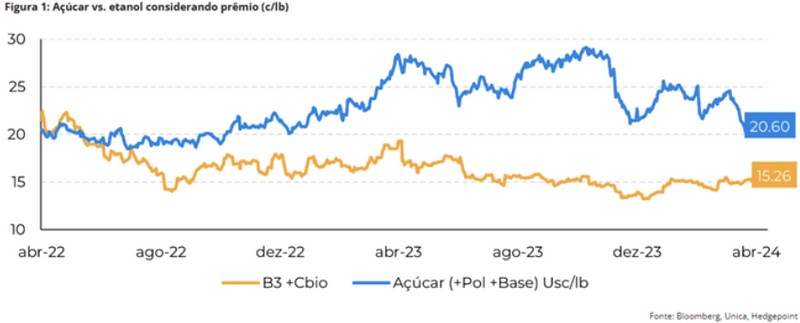

É uma verdade que o etanol não tem conseguido ameaçar o açúcar há algum tempo. A temporada 2023/24 marcou uma safra recorde que, apesar de seu volume robusto de açúcar, também levou à maior produção de etanol até o momento.

Juntamente com um crescimento mais lento do que o esperado na demanda de combustível, a última temporada terminou com os níveis mais altos de estoque de hidratado e anidro. Consequentemente, não é surpresa que o adoçante continue pagando um prêmio significativo sobre o biocombustível (mais de 500 pontos).

A recente redução da diferença entre esses produtos não se deveu a mudanças no mercado de hidratado, mas sim ao enfraquecimento dos fundamentos do setor açucareiro. Entretanto, há algumas tendências interessantes a serem monitoradas com relação ao biocombustível.

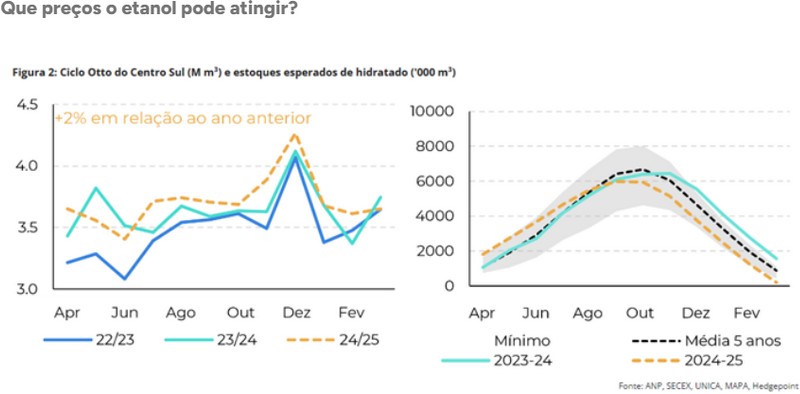

A primeira é que, com a expectativa de um aumento de 2% na demanda para o ciclo Otto ainda em 2024/25, os estoques de etanol podem se corrigir, especialmente se as usinas mantiverem seu plano de maximizar a produção de açúcar – o que deve acontecer.

Atingir um mix de produção de 51,5% a 52% de açúcar implica restringir a oferta de biocombustível no meio da temporada. Isso pode significar que a diferença de preços entre os dois produtos pode diminuir ainda mais à medida que a safra avança.

Mas isso ameaçará o açúcar? Provavelmente não, pelo menos não nesta temporada.

Para avaliar se os preços do etanol poderiam subir o suficiente para garantir um estoque de biocombustível mais confortável no final da temporada, considerando um crescimento de 2% na demanda de combustível, precisamos começar a discutir os desafios envolvidos. São eles três principais:

- Os preços da gasolina estão sendo mantidos artificialmente baixos, com a Petrobras impedindo a transferência da volatilidade internacional para o mercado doméstico

- A recuperação da demanda por etanol é bastante recente e frágil

- O mercado de açúcar está ficando mais confortável, mas isso não significa que a produção brasileira seja dispensável

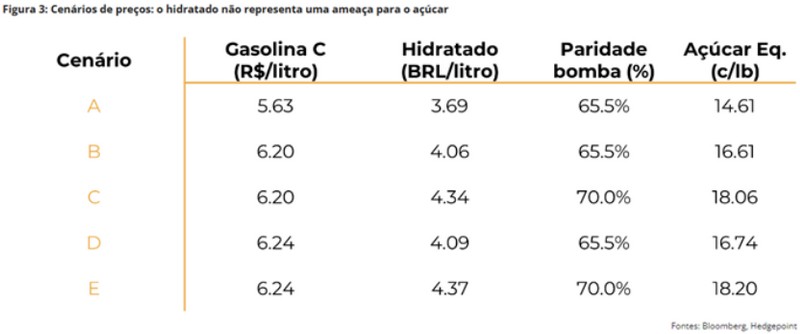

Imagine que a Petrobras repasse toda a arbitragem de importação atual, estimada em R$ 0,80 por litro. Isso significaria que os preços do hidratado em equivalência ao açúcar passariam de 14,6 centavos de dólar por libra-peso no cenário atual para 16,61 centavos de dólar por libra-peso, aumentando o piso do açúcar referente ao etanol, há tanto tempo esquecido, em quase 14%.

No entanto, assumindo uma demanda maior de combustível, isso também poderia desencadear uma correção na relação entre os preços na bomba, já que os consumidores estariam mais inclinados a comprar hidratado na porcentagem atual.

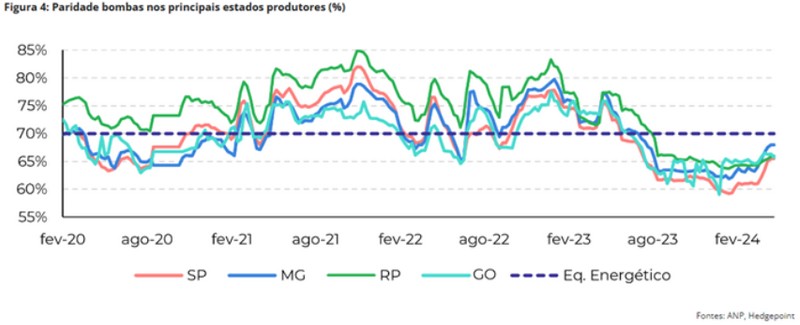

Se as bombas conseguissem atingir o nível de paridade de 70%, os preços poderiam subir para 18 centavos de dólar por libra-peso. Mas esse cenário é altamente improvável.

Assumir o repasse completo dos custos da Petrobras é um desafio, mas a recuperação da paridade bomba também é complicada. Quando a relação entre os preços no estado de São Paulo atinge 70%, referência usada neste estudo, isso significa que outros estados produtores importantes, como Minas Gerais e Paraná, já perderam a competitividade do hidratado. Portanto, as regiões não produtoras podem enfrentar reduções de demanda ainda mais cedo.

A análise das vendas de etanol revela ainda que os consumidores prestam mais atenção à diferença absoluta de preço ou quando a o etanol está mais próximo de 68% do valor da gasolina, em vez da equivalência energética de 70%.

No ano passado, por exemplo, a demanda de hidratado só reagiu depois que os impostos federais sobre a gasolina foram restabelecidos. A relação na bomba em julho caiu para 68%, induzindo uma demanda maior que só mostrou mais força no final do ano, quando o percentual estava mais próximo de 62%.

Portanto, o consumo de biocombustível recentemente recuperado continua frágil e pode sofrer reduções antes que a relação de 70% seja atingida.

Para desenhar outros dois cenários de preços, foram feitas duas suposições importantes. A primeira é que, dados os recentes esforços da Opep+ para manter os preços do petróleo mais altos, consideramos um aumento deste para US$ 100 por barril. Ao mesmo tempo, supomos que a Petrobras continuará com defasagem e corrigirá a arbitragem em apenas 15% sobre os novos preços da gasolina.

Dito isso, a diferença entre os cenários é que, no primeiro deles, a relação entre os preços da bomba permanece no mesmo nível, enquanto no outro ocorre a paridade energética de 70%.

Conforme discutido anteriormente, parece improvável que a demanda de etanol seja robusta o suficiente para sustentar o alcance do nível de 70%. É provável que outros estados, tanto produtores quanto não produtores, ultrapassem essa porcentagem antes de São Paulo, com uma mudança da demanda para a gasolina esperada em torno de 68%.

Consequentemente, se os preços internacionais do petróleo apresentarem um impulso de alta, podemos assumir que os preços do etanol subirão para 16,74 centavos de dólar por libra-peso. No entanto, esse movimento de alta provavelmente só começaria quando a demanda de combustível levasse ao consumo dos estoques, o que pode ocorrer por volta do meio da temporada.

Entretanto, apesar da tendência de alta que se aproxima, não se espera que o biocombustível ameace a produção de adoçantes. Para esta temporada, a maior parte do açúcar do Brasil já está contratada, portanto, o etanol precisaria pagar um grande prêmio para induzir uma mudança nas posições das usinas – o que é extremamente improvável.

Além disso, embora o mercado de açúcar tenha experimentado um enfraquecimento em seus fundamentos, com o balanço global e os fluxos comerciais mudando para um superávit, esse “conforto” só se materializará se o Brasil continuar priorizando a produção de açúcar e se o mercado global sustentar preços acima dos patamares para a exportação indiana e a brasileira.

Sabe-se que a paridade de exportação da Índia está mais próxima de 19 centavos de dólar por libra-peso, enquanto a do Brasil poderia estar mudando de 14 centavos de dólar por libra-peso para 16,74 centavos de dólar por libra-peso, considerando o etanol.

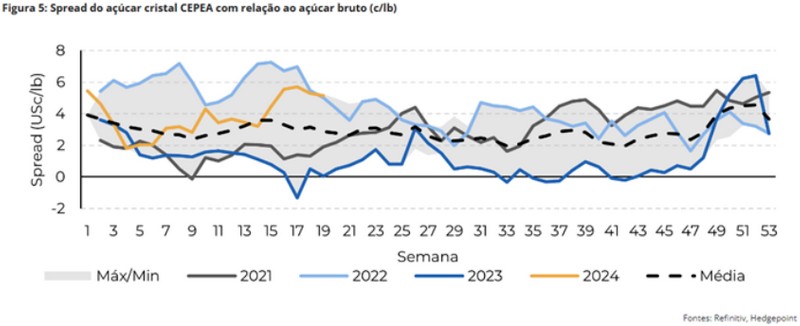

Mas o etanol não está sozinho. O mercado interno do açúcar também entra nessa equação. Atualmente, para competir com o mercado internacional, os preços internos do Brasil estão pagando um prêmio sazonalmente alto.

O açúcar cristal acompanhado pelo Centro de Estudos Avançados em Economia Aplicada (Cepea), da Esalq-USO, está estimado em 25,8 centavos de dólar por libra-peso, com oferta limitada.

De acordo com o Cepea, a moagem em andamento persiste em meio às condições de clima seco em São Paulo, com as usinas priorizando as entregas por contrato, reduzindo a disponibilidade no mercado à vista. Assim, o prêmio permanece acima da média, mesmo com uma demanda supostamente menor nas últimas semanas.

*Lívea Coda é coordenadora de inteligência de mercado na Hedgepoint Global Markets.

Fonte: NovaCana